Предварительная оценка деятельности организации — предпроверочный анализ начинается налоговой службой задолго до официального визита проверяющих. Одним из ключевых этапов до назначения выездной налоговой проверки является проведение предпроверочного анализа, который позволяет выявить возможные нарушения и определить приоритеты еще до начала основной процедуры. В статье рассмотрим, что представляет собой предпроверочный анализ в 2025 году, каковы его цели и каким образом налогоплательщик может подготовиться к нему заранее.

Что такое предпроверочный анализ

Российское налоговое законодательство не содержит как такового понятия предпроверочный анализ. Этот термин упоминается лишь в локальных актах и рекомендациях ФНС России.

Предпроверочный анализ — это комплекс мероприятий по поиску, сбору и оценке информации, осуществляемый налоговыми органами перед проведением выездных, реже камеральных, налоговых проверок в отношении налогоплательщиков. Его цель — принять обоснованное решение о целесообразности проведения выездной проверки уполномоченными налоговыми инспекторами в отношении налогоплательщика.

Порядок проведения предпроверочного анализа подразумевает углубленное изучение деятельности и правоустанавливающих документов организации на предмет сокрытия информации о ее хозяйственной деятельности, незаконной оптимизации налогов и иных нарушений налогового законодательства со стороны налогоплательщиков.

Статистика работает не в пользу бизнеса

99%

Налоговых проверок заканчиваются доначислениями

от 56 млн

Доначислений — основание для уголовной ответственностии

64 млн

Средняя сумма доначислений за одну проверку

5%

Судов заканчиваются победой налогоплательщика

Преимущества предпроверочного налогового анализа заключаются в том, что он позволяет налоговым органам избежать большого количества выездных проверок, тем самым увеличивая результативность их деятельности.

Вместе с тем для самой компании проведение предпроверочного анализа имеет ряд минусов:

- Повышенное внимание со стороны налоговой инспекции. Если в результате анализа выявлены признаки нарушений, вероятность назначения выездной проверки существенно возрастает.

- Дополнительные временные и финансовые издержки. Компания вынуждена собирать необходимые документы и готовить пояснения даже на стадии предварительного анализа, что требует вовлечения сотрудников бухгалтерии и финансовой службы.

Понимание особенностей проведения предпроверочного анализа и корректное взаимодействие с налоговыми органами позволяют минимизировать негативные последствия для компании в дальнейшем, поэтому важно вовремя обратиться к специалисту — наши адвокаты по налоговым спорам имеют успешную практику сопровождения налоговых проверок и защитят ваши права до того, как ситуация станет критической.

Критерии проведения предпроверочного анализа и налоговых проверок закреплены в Приказе ФНС России от 30.05.2007 № ММ-3-06/333 «Об утверждении Концепции системы планирования выездных налоговых проверок».

Что включает в себя предпроверочный анализ

Предпроверочный анализ охватывает факты финансово-хозяйственной жизни организации за три года, предшествующие году потенциально возможной выездной налоговой проверки. В целях проведения всестороннего контроля должностными лицами используются следующие процессуальные инструменты:

- Анализ информации из внешних источников: в том числе социальных сетей, новостных каналов и т.д.)

- Истребование документов у контрагентов проверяемого лица, государственных органов, кредитных учреждений в соответствии со ст. 93.1 НК РФ

- Осмотр территорий, помещений проверяемого лица в соответствии со ст. 92 НК РФ

- Допрос свидетелей в соответствии со ст. 90 НК РФ, в том числе контрагентов, работников организации

- Вызов уполномоченных представителей проверяемых лиц и компаний в налоговый орган для дачи пояснений о причинах нарушений законодательства

Все эти мероприятия направлены на формирование у должностных лиц единой «картинки» о реальной деятельности компании-налогоплательщика: ее прибыли, имуществе и активах, официально трудоустроенных работниках в штате.

В случае обращения к налоговым юристам вы сможете существенно снизить риски выявления нарушений на этапе предпроверочного анализа, следовательно, и вероятность назначения выездной налоговой проверки. В частности, юристы проанализируют документы, а также внешние источники информации, в которых налоговая может выявить признаки нарушений: сервисы проверки юрлиц, государственные реестры, федеральные ресурсы, структуры ФССП, МВД, таможенной службы.

Каждый год адвокаты юридической фирмы «Деловой фарватер» участвуют в сопровождении свыше 300 выездных налоговых проверок. Благодаря этому опыту они выработали собственные методы анализа деятельности компаний с учетом актуальных трендов в работе налоговых инспекторов. Эти и другие меры помогут снизить вероятность назначения выездной налоговой проверки или уменьшить риски, если налоговая уже на пороге.

Обращайтесь сейчас — внесем ясность и дадим четкий план уже на первом звонке.

Какие механизмы предпроверочного анализа используются в структурах ФНС

В настоящее время предпроверочный анализ все больше подвергается автоматизации с помощью следующих программ:

| Название | Описание |

|---|---|

| СУР АСК НДС-2 | Используется инспекторами ФНС для обнаружения компаний-«однодневок«, уклоняющихся от уплаты НДС. Программа распределяет юридические лица на три группы, в зависимости от значительности нарушений и степени риска прохождения выездной налоговой проверки |

| АСК НДС-2 | Систематизирует расчетные документы организации: счета-фактуры, налоговые декларации, правоустанавливающие документы (договоры, соглашения, выписки) и на их основе определяет разрывы уплаты налогов в цепочке расчетов компании с контрагентами. На выходе инспектор ФНС получает заключение о неправомерных вычетах по налогу на добавленную стоимость |

| АИС Налог-3 | Платформа, объединяющая информацию по организациям из разных источников. Выявляет случаи незаконного снижения налоговой нагрузки и иных нарушений |

| ПК ВАИ | Роботизированная программа, которая используется для отслеживания источников получения доходов. На основании этих данных инспекторы ФНС считают налоговую базу для доначисления налогов и штрафов |

Что входит в заключение по результатам предпроверочного анализа

Предпроверочный анализ завершается вынесением налоговыми органами заключения, в котором содержатся:

- факты хозяйственной деятельности компании

- информация о выявленных нарушениях

- суть нарушений

- доказательная база

Основываясь на выявленных фактах, налоговый орган принимает решение о целесообразности проведения выездной налоговой проверки.

Обращайтесь сейчас — внесем ясность и дадим четкий план уже на первом звонке.

Помимо вышеуказанной информации, в заключении также может быть отражена следующая информация:

- финансово-хозяйственные показатели организации

- подробности бизнес-взаимоотношений организации с контрагентами

- сумма предполагаемых доначислений в случае назначения выездной налоговой проверки

- мероприятия налогового контроля, которые необходимо провести в рамках ВНП

- иные контрагенты, в отношении которых рекомендуется провести анализ в ходе выездной налоговой проверки

Важно, что сама процедура предпроверочного анализа и ее результаты являются конфиденциальной информацией. Заключения, которые формируются ФНС по итогам проведенного анализа, носят локальный характер, используются структурными подразделениями ФНС и не передаются налогоплательщику для ознакомления.

Как подготовиться к предпроверочному анализу и защитить свои права

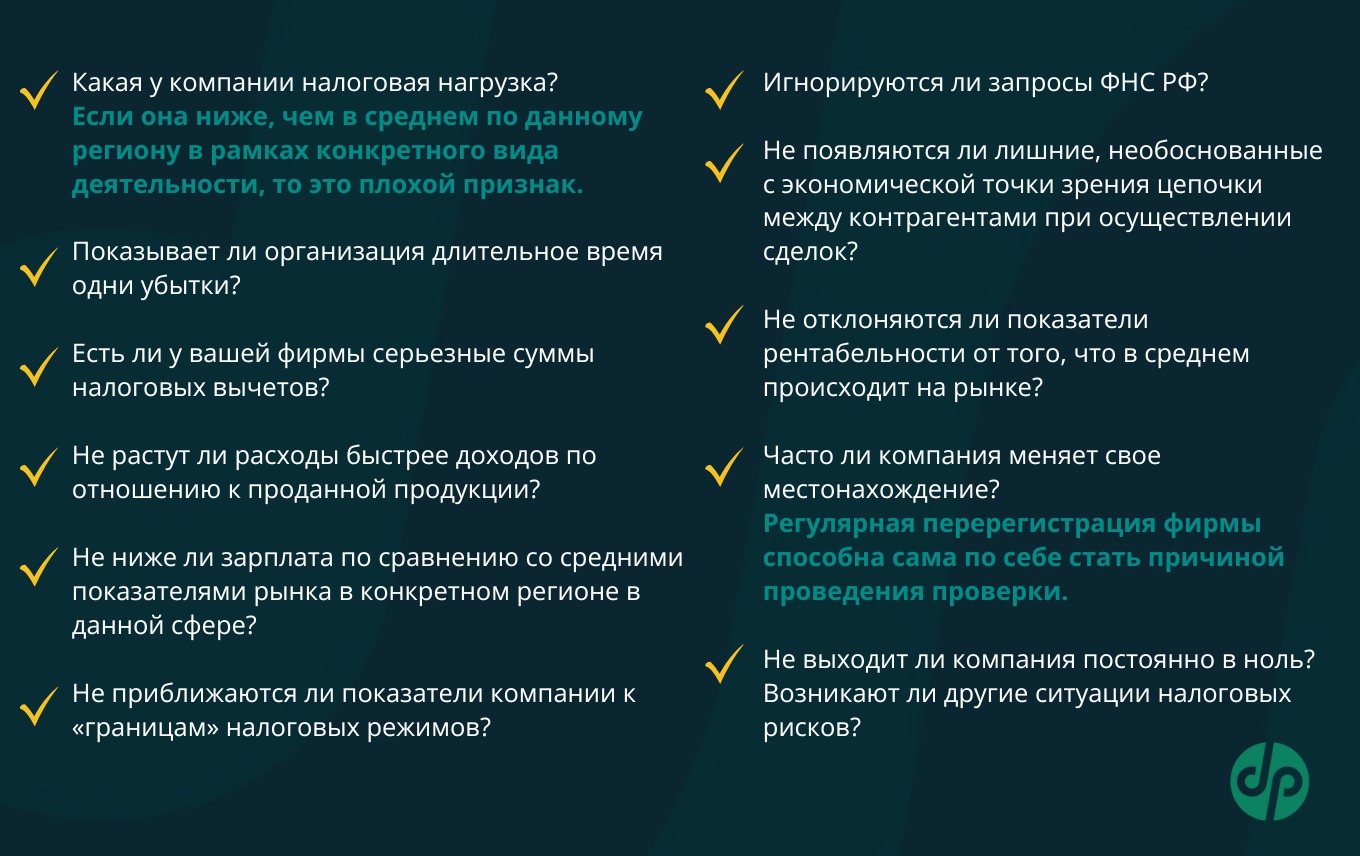

Компания-налогоплательщик может ознакомиться с Приказом ФНС России от 30.05.2007 № ММ-3-06/333 «Об утверждении Концепции системы планирования выездных налоговых проверок», в котором содержится перечень критериев отбора представителями ФНС компаний для анализа и проверок.

Учитывая нашу многолетнюю практику, мы советуем всем представителям бизнеса проверить свою организацию по определенным вопросам, которые собрали в чек-листе.

Дополнительно в личном кабинете налогоплательщика доступна информация о том, как налоговый орган оценивает исполнение вами установленных критериев. Эта информация представлена в разделе «Как меня видит налоговая». Однако, как показывает практика, самостоятельной проверки недостаточно.

Огромную роль в выстраивании безопасного и эффективного взаимодействия с налоговыми органами играет профессиональная юридическая поддержка компании.

Без квалифицированной помощи адвоката по налоговым спорам компаниям сложно непредвзято оценить себя и выявить те узкие места, на которые обязательно обратит внимание ФНС. АБ «Деловой фарватер» более 18 лет специализируется на налоговых вопросах: от профилактического налогового аудита до защиты в сложных судебных спорах вплоть до Верховного суда РФ.