Как работает сейчас

Чтобы понять, кто и когда должен платить НДФЛ за сотрудника, работающего на российскую компанию из-за границы, нужно разобраться, какой доход считается полученным за пределами РФ.

Какой доход считается полученным за пределами РФ

К такому доходу относятся, к примеру:

- Доходы от использования за пределами Российской Федерации авторских или смежных прав;

- Доходы от сдачи в аренду иностранного имущества;

- Доходы от продажи зарубежного имущества и долей участия в уставных капиталах;

- Вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ. Исключение – вознаграждение директоров и членов органа управления организации – налогового резидента Российской Федерации, местом нахождения (управления) которой является Российская Федерация. Такие вознаграждения относятся к доходам, полученным от источников в Российской Федерации, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений.

Полный список доходов перечислен в п. 3 ст. 208 НК РФ.

В контексте трудовых отношений с российской компанией, если сотрудник работает из-за границы, такой доход считается полученным за пределами РФ.

Как и когда нужно платить налоги с доходов, полученных за пределами РФ

Если сотрудник работает из-за границы, при этом все ещё является налоговым резидентом РФ, он должен самостоятельно отчитываться в налоговую о своих доходах и уплачивать налоги (пп. 3 п. 1 ст. 228 НК РФ).

Если же сотрудник перестаёт быть налоговым резидентом РФ, ему не нужно отчитываться о доходах и платить НДФЛ, даже если он работает на российскую компанию (ст. 209 НК РФ).

На практике в некоторых компаниях такой порядок не соблюдался, поскольку по факту удалёнщик мог выполнять работу где угодно: в России или за её пределами.

Дело в том, что по закону сотрудник, работающий удалённо, не обязан отчитываться перед работодателем о своём местонахождении. Соответственно, компания могла не знать, что сотрудник покинул Россию и продолжала удерживать НДФЛ.

При этом, если сотрудник уведомил работодателя о своём отъезде и организация заключала с ним допсоглашение к трудовому договору, в котором в качестве места работы указана территория иностранного государства, компания переставала удерживать НДФЛ.

При наличии такого допсоглашения работодатель должен отслеживать изменения в налоговом статусе работника. Это связано с тем, что, как только сотрудник утратит статус налогового резидента, компания обязана пересчитать налог от доходов, полученных за период с начала текущего года, когда сотрудник ещё работал на территории РФ, по ставке 30%.

Письмо Минфина России от 05.04.2023 N 03-04-06/30051

Письмо Минфина России от 21.06.2023 N 03-04-05/57598

Именно такой порядок существовал ранее и продолжит действовать до конца 2023 года.Что делать сейчас

Россиянам, получавшим доход от российских компаний и находящимся сейчас за границей или выезжавшим за пределы РФ в течение 2023 года, нужно определить свой налоговый статус на конец этого года: будут ли они еще резидентами РФ или потеряют этот статус.

Ещё будут резидентами РФ

Физлицам нужно будет задекларировать весь свой доход, полученный за период работы вне России, и самим уплатить с него НДФЛ.

Утратят резидентство РФ

Физлицу не нужно платить НДФЛ с дохода, полученного в период работы за пределами России. При этом работодателю придётся пересчитать налог с доходов сотрудника, выплаченных с начала года и до отъезда из РФ, по ставке 30% и доудерживать возникшую разницу из доходов работника.

Как сотруднику определить свой налоговый статус

Чтобы определить свой налоговый статус, нужно посчитать, какое количество дней в течение 2023 года сотрудник находился в РФ:

— 183 дней или больше — сотрудник остался резидентом РФ

— менее 183 дней — сотрудник перестал был резидентом РФ (ст. 207 НК РФ).

Важно, что если сотрудник выезжал из РФ для лечения или обучения на краткосрочный период — не более 6 месяцев, такие периоды тоже относятся к нахождению в РФ. При этом в законе не уточняется, какой именно период будет считаться краткосрочным: каждый единовременный выезд или же совокупный срок обучения/лечения за рубежом по неоднократным выездам в течении всего календарного года. При этом выезд на лечение или обучение должен быть документально подтверждён.

Согласно разъяснениям ФНС России, в Налоговом кодексе нет требований о непрерывности течения 183 дней или шести месяцев (Письмо ФНС РФ от 15.10.2015 N ОА-3-17/3850@).

С учётом этого период в 6 месяцев на лечение и обучение может прерываться, главное, чтобы он составлял не более 6 месяцев за календарный год. Такой подход подтверждается Минфином РФ.

Письмо Минфина РФ от 23.01.2023 N 03-04-05/4644

Например, если гражданин выезжал из РФ в целях обучения дважды, при этом совокупный период нахождения за пределами РФ именно на обучении не превышал 6 месяцев, этот период должен включаться в дни пребывания на территории России.Какие изменения произойдут в 2024 году

С 1 января 2024 года вступят в силу положения ФЗ от 31.07.2023 № 389-ФЗ, которые вводят новый порядок уплаты НДФЛ для дистанционных работников. С нового года любые выплаты, полученные работником от российской компании, будут считаться доходами от источников в РФ.

Тем самым с 1 января 2024 года работодатели, выплачивающие доход покинувшим страну работникам, должны будут удерживать НДФЛ в качестве налогового агента.

Со следующего года станет неважно:

— где именно удалёнщик выполняет свои трудовые обязанности: в РФ или за пределами страны.

— какой налоговый статус у него будет к концу года: резидент или нерезидент.

Для всех удалёнщиков будет единая ставка:

— 13% либо 650 руб. при доходе меньше 5 млн рублей

— 15% с доходов свыше 5 млн руб.

Соответственно, выехавшим за рубеж работникам, не утратившим к концу календарного года статус «налогового резидента», по новым правилам уже не нужно будет самим декларировать свой доход, полученный от компании-работодателя, и уплачивать НДФЛ в бюджет.

Как изменения коснутся иностранных граждан

Новый закон не конкретизирует, что норма касается только российских граждан, а значит, он может распространяться и на иностранных граждан, удалённо работающих на российскую компанию.

Но в отличие от российских работников здесь нужно учитывать положения международного соглашения об избежании двойного налогообложения (СИДН):

— есть ли оно со страной, гражданином которой является сотрудник,

— действует ли соглашение или оно приостановлено.

Письмо Минфина РФ от 29.05.2023 N 03-04-06/49048

Соответственно, если положения такого соглашения предусматривают освобождение от уплаты налога на территории РФ, в таком случае российскому работодателю не нужно будет удерживать НДФЛ.Как не запутаться с уплатой НДФЛ до конца года

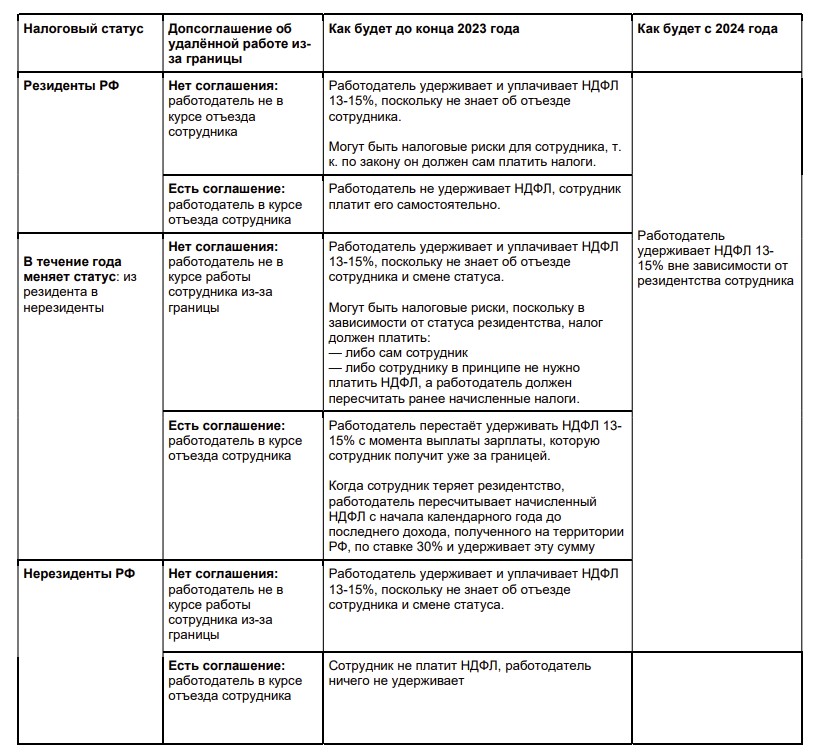

Для наглядности мы собрали таблицу, в которой показано, как изменится налогообложение для сотрудников-удалёнщиков, получающих доход за пределами России, от источников в РФ — российских работодателей.